关于客户体验,保险公司应该了解的3件事(附白皮书下载)

保险行业提升客户体验需要注意的三个关键

越来越多的公司正在从基于产品的营销思维,转变为基于客户体验的营销思维。这正是因为进入体验经济时代,人们购买的早已不再是产品或服务,而是它们背后的体验和情感。

对于极其看重客户口碑的保险行业来说,许多公司很早便意识到了客户体验的重要性。他们积极开展服务调研、建设核心系统、组建体验管理团队,效果却总是差强人意。

在浩客服务保险行业客户的过程中,我们也发现了这一普遍现象,并将保险公司实施客户体验的常见挑战,归纳为以下三点:

难题一:线下调研零散化,调研数据难以统一归拢,无法反应业务整体情况,更难用数据驱动决策。

难题二:领导层推行了大量决策行动,但缺少系统、全面的量化数据支撑,无法知晓行动后的具体效果。

难题三:保险公司业务种类繁多,组织层级复杂,IT 系统多样,建设契合自身的数字化平台以落地客户体验管理工作,困难重重。

在本文中,我们将结合以往服务经验,针对以上挑战,总结保险行业提升客户体验需要注意的三个关键点,希望可以为你带来一些启发。

系统全面打通是落地体验管理的关键

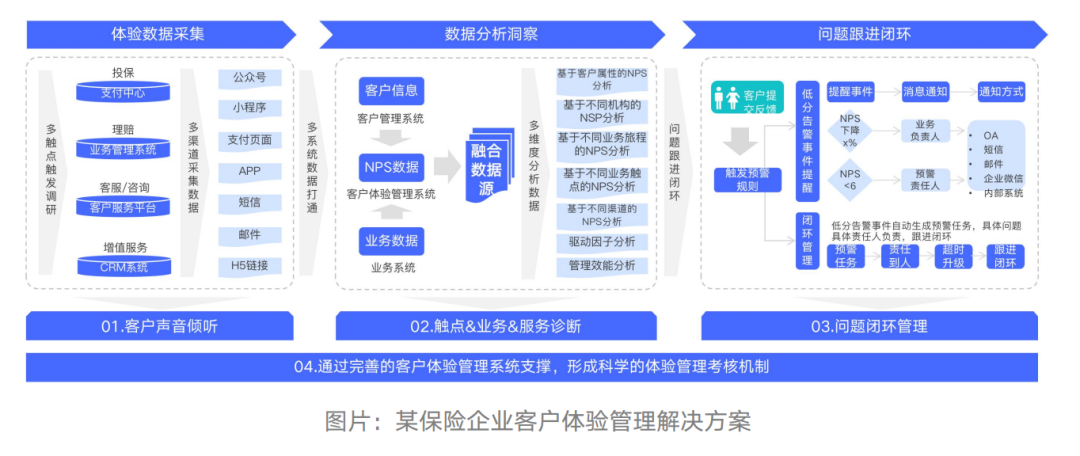

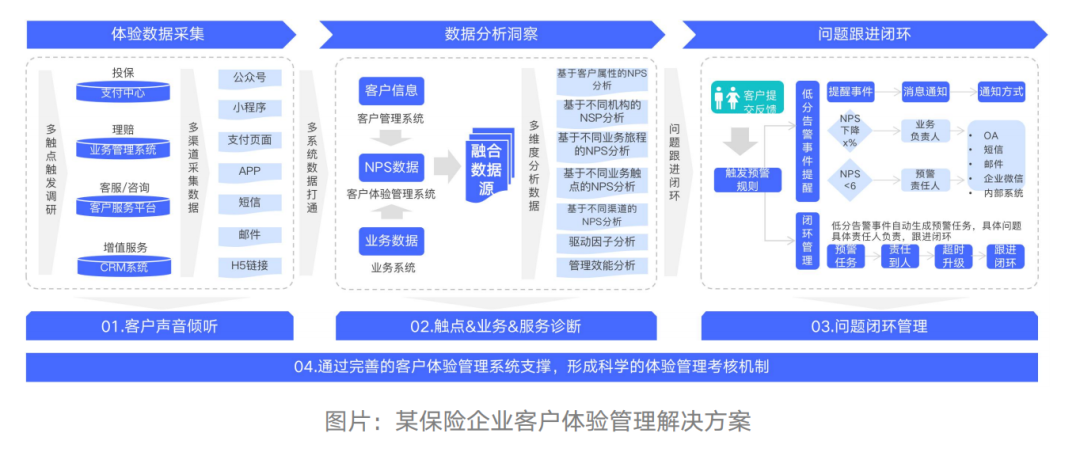

许多保险公司在前期推进数字化转型的进程中,已经开发建设了多套数字化系统,包括:客户管理系统、业务系统、标签系统、客户服务系统、身份认证系统、办公平台、通讯工具、 短信平台、APP、小程序等。

为了推进业务协作的数字化与智能化,客户体验管理平台需要与这些系统打通,而这对于平台的灵活性、开放性、扩展性也就有了更高的要求。

面临上述挑战,浩客在帮助保险行业客户设计系统整体架构及数据流转机制时,进行了细致的思考,以足够通用的、灵活的接口进行集成,帮助保险公司打通了多个系统,确保了系统之间数据、信息的互通。

企业通过业务数据的打通,为体验分析洞察提供更多分析维度,使体验数据发挥更大价值;通过办公平台的接入,推动客户体验反馈真正实现便捷的智能预警,促使实时倾听客户心声成为一线人员的重要工作;通过服务系统的联通,实现闭环管理的高效协同、智能追踪,形成完善的问题响应机制。

秉承敏捷原则,实现小步快跑

企业实施体验管理战略不能一蹴而就,不仅在前期需要对客户旅程、触点、驱动要素等内容进行梳理,具体实施中也应该从现状出发,采用渐进式的方法进行客户体验管理平台的开发建设。

以浩客服务的某保险企业为例,该企业将客户体验管理平台的开发建设过程,分为了三个阶段:

第一阶段,基础系统 1.0

先部署基础功能,从部分典型场景切入,通过短信、微信、官网等重点渠道展开问卷投放,打通核心数据采集流程,为后续全面开展客户体验管理工作奠定基础。

第二阶段,成熟系统 2.0

再打通内部其他系统,实现多系统间的数据互通、工作联动,并通过定制实现局部调优。

第三阶段,功能增强 N.n

最后,根据业务开展过程中的经验积累及新增需求,持续进行功能增强,将更多场景、 触点纳入客户体验管理范围。

渐进式的策略让企业在实施体验管理时,可以结合实际情况不断的优化和调整方案,降低试错成本。经过半年多的打磨,该企业客户体验管理工作已经全面展开,在提升行动效率和服务质量上都取得了阶段性成果。

业务流程复杂,仅参考 NPS 指标易产生偏差

NPS 净推荐值是当下最流行的客户体验的指标之一,它能够非常直接地反映客户当下的体验感受。但对于企业来说,获得 NPS 指数仅仅是个起点,更重要的是如何分析找到问题根源,做出决策与行动。

保险公司在服务调研时,通常也采用 NPS 指标体系。NPS 值虽然直接反映了客户当下的体验感受,可单独的指标对于整体决策的帮助有限,如果不结合公司的运营数据及客户数据,进行交叉分析,则很难得出底层原因,精准定位问题。

实现多类数据的交叉分析后,企业将不再局限于「发现问题」,而是能够通过分析结果,实时掌握客户体验全局以及各个触点的体验情况,从而驱动决策,让管理效率得到大幅度的提升。

以上就是我们对于保险行业实施体验管理的一些建议,想要了解更多内容,可点击这里,下载浩客《客户体验管理白皮书》,其中完整介绍了某保险公司实施体验管理的最佳实践,欢迎大家阅读参考。